2021年以来,在全球大宗商品价格持续上涨,国内工业经济稳定恢复及保供稳价政策有力实施下,内蒙古自治区现代煤化工产品价格重心先升后降。其中,1-10月份7大类现代煤化工产品价格整体以涨为主,11-12月份保供稳价“组合拳”成效显著,7大类现代煤化工产品价格高位回落。

一、 内蒙古现代煤化工指数运行情况

2021年,国内工业经济稳定恢复,市场需求逐步释放,内蒙古现代煤化工行业持续向好发展态势始终未变。从内蒙古7大类现代煤化工产品价格指数运行情况看,全年各类指数整体呈“先涨后降”走势。1-5月份,随着全球经济的持续回暖,企业生产经营活动进一步加快,出口订单良好,煤化工行业供需两端同步改善,7大类现代煤化工产品价格指数温和上涨,并逐渐脱离荣枯线100点以下区域运行。

6-10月份,随着全球能源紧缺程度日益加剧及资本流动性充裕大环境下,国内煤化工上游煤炭也面临货紧价扬局面,煤炭对煤化工形成的成本支撑逐渐成为煤化工产品价格上涨的主要推力,7大类现代煤化工产品价格指数涨幅明显扩大,特别是在“金九银十”期间,各类价格指数屡创新高水平。

11-12月份,国家保供稳价政策成效显现,上游煤炭供应量稳步增长,价格显著回落,煤化工产业成本端支撑逐渐减退;同时,现代煤化工产业链利润得到有效修复,企业经营活动明显好转,煤化工产品市场供需结构持续改善,以上因素共同推动7大类现代煤化工产品价格指数高位回落,且部分产品价格指数已回归至上年同期水平。

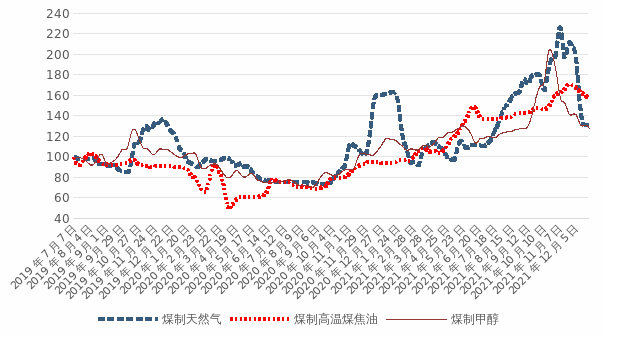

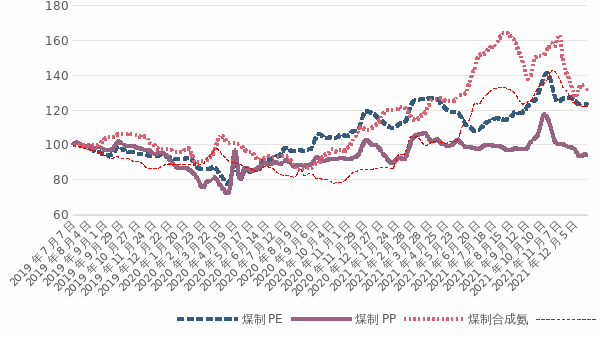

具体来看,截至12月26日,煤制天然气、煤制高温煤焦油、煤制PE、煤制PP、煤制甲醇、煤制合成氨、煤制尿素价格指数分别收于131.08点、157.10点、123.19点、94.39点、128.31点、131.78点、122.25点,与2021年初(1月3日)相比,除煤制天然气价格指数下降18.55%外,其余6类价格指数均有不同程度上涨,其中,涨幅较大的是煤制高温煤焦油、煤制尿素,分别上涨67.31%、40.07%;涨幅较小的是煤制合成氨、煤制PE、煤制甲醇、煤制PP,分别上涨10.45%、9.63%、8.50%、0.58%。

煤制天然气、煤制高温煤焦油、煤制甲醇价格指数走势图

煤制PE、煤制PP、煤制合成氨、煤制尿素价格指数走势图

二、现代煤化工产品市场价格运行情况

(一)煤制天然气

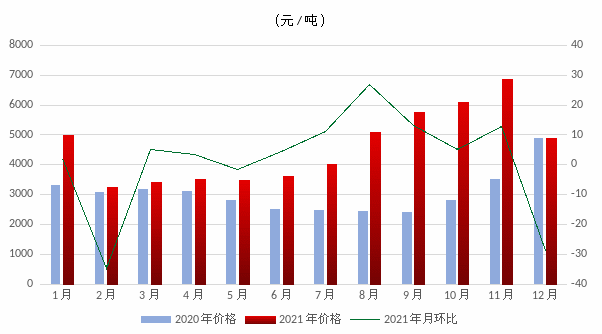

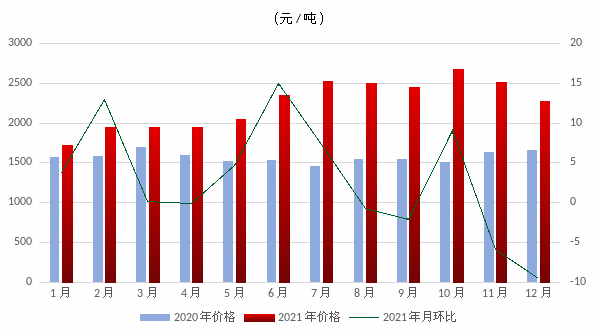

2021年,全区煤制天然气平均交易价格为4577.65元/吨,与2020年相比(下称同比)上涨50.60%。

煤制天然气价格走势

按照往年经验,煤制天然气市场价格走势有明显的季节性。2021年,煤制天然气市场价格呈“降-平-涨-降”的波动态势。1月份是天然气市场需求传统旺季,所以价格延续前期高位运行走势。进入2月份,随着全国气温逐渐转暖,天然气采暖需求走弱,价格季节性下降。3-6月份依然为天然气市场需求淡季,价格低位平稳运行。7-11月份,在全球天然气供应紧缺、下游需求不断走强以及进口天然气价格上涨等共同作用下,煤制天然气价格持续上涨,并于11月份创下6854.86元/吨的新高水平。12月份,受天气寒冷影响天然气采暖需求依然旺盛,不过由于前期价格涨幅较大,加之国内各部门保供稳价措施得力,煤制天然气市场价格回落至上年同期水平。12月份,煤制天然气平均交易价格为4890.67元/吨,与年初相比略降1.52%。

(二)煤制高温煤焦油

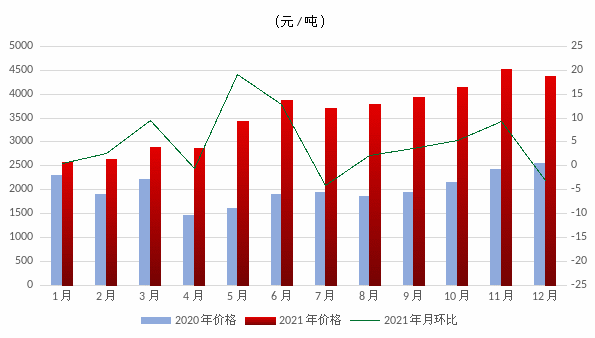

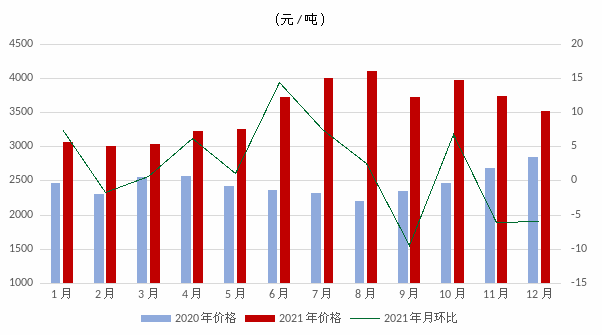

2021年,全区煤制高温煤焦油平均交易价格为3556.68元/吨,同比上涨75.91%。

煤制高温煤焦油价格走势

2021年煤制高温煤焦油价格波动上行。1-6月份,下游深加工产品市场行情坚挺,下游企业利润较好,煤制高温煤焦油市场需求旺盛,价格小幅上涨。7月份,下游深加工及炭黑企业出现亏损,企业采购积极性有所下降,高温煤焦油市场需求走弱,价格小幅下降。8-11月份,高温煤焦油下游深加工行业继续亏损,企业采购积极性不强,不过受供应缩减及上游煤炭价格上涨等影响,煤制高温煤焦油价格再现小幅上涨走势。12月份,焦企开工率有所提升,高温煤焦油市场供应小幅增加,加上成本支撑明显减弱,所以煤制高温煤焦油价格高位回落。12月份煤制高温煤焦油平均交易价格为4377.25元/吨,与年初相比上涨70.13%。

(三)煤制PE(聚乙烯)

2021年,全区煤制PE平均交易价格为9437.15元/吨,同比上涨25.61%。

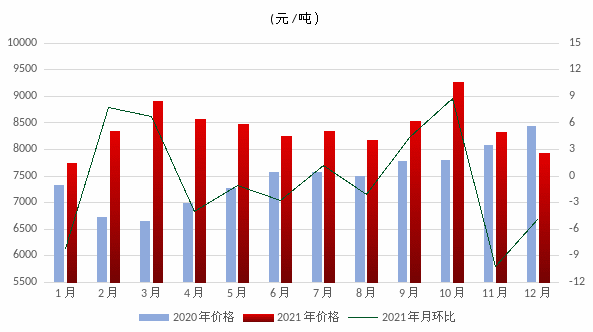

煤制PE价格走势

2021年,煤制PE市场价格总体较为平稳,呈“M”形的窄幅波动走势。1-3月份,随着气温的逐渐回暖,农膜及工业需求不断走强,加上两油库存持续偏低,所以煤制PE市场价格持续小幅上涨。4-6月份,农膜和工业需求逐渐转淡,且海外PE市场供给也在增加,煤制PE市场价格逐步回落。7-10月份,在市场供应偏紧、需求逐渐走强的双重作用下,煤制PE价格再次小幅上涨。11-12月份,前期检修的PE生产装置陆续开工复产,同时下游管材需求进入传统淡季,工厂新增订单量逐渐减少,且棚膜等农需提振有限,煤制PE市场供给趋于宽松,价格小幅回落。12月份煤制PE平均交易价格为9719.68元/吨,与年初相比上涨11.92%。

(四)煤制PP(聚丙烯)

2021年,全区煤制PP平均交易价格为8400.04元/吨,同比上涨12.43%。

煤制PP价格走势

2021年,煤制PP市场价格波动幅度较小,全年也呈“M”形的窄幅波动走势。1-3月份,PP市场供给缩减,同时下游塑编、注塑、BOPP等装置开工率逐渐提升,需求偏强,加上国际原油价格上涨及两油库存偏低等利好支撑,煤制PP市场价格持续小幅上涨。4-8月份,PP下游需求整体走弱,企业补库意向下降,多以刚需采购为主,PP市场供给压力增加,所以煤制PP价格波动下行。9-10月份,“金九银十”之际PP市场迎来旺季,下游需求整体好转,加上上游成本支撑走强,煤制PP价格呈小幅上涨态势。11-12月份,下游企业利润整体较低,且出口订单较少,下游企业多持观望态度,以刚需少量采购为主,交易氛围清淡,加上成本端支撑逐渐减退,所以煤制PP价格小幅回落。12月份煤制PP平均交易价格为7926.88元/吨,与年初相比略涨2.39%。

(五)煤制甲醇

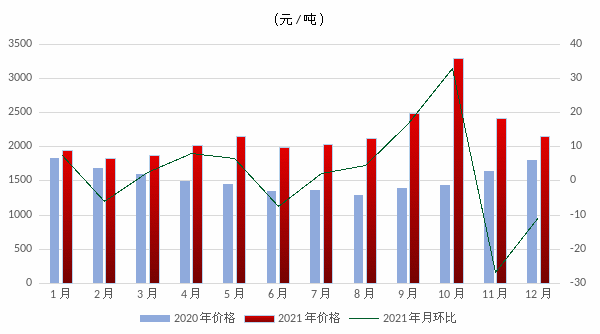

2021年,全区煤制甲醇平均交易价格为2193.48元/吨,同比上涨43.82%。

煤制甲醇价格走势

2021年,煤制甲醇价格呈“先涨后降”走势。1-8月份,在“能耗双控”政策实施、生产企业春季检修以及季节性去库等共同作用下,国内甲醇市场供应量缩减;同时,甲醛、二甲醚、二氯甲烷、冰醋酸等传统下游产业利润可观,甲醇市场需求走强,以上因素共同推动煤制甲醇价格小幅上涨。9-10月份,甲醇市场迎来传统旺季,市场需求明显走强,加上主要原料煤炭价格对其形成的成本支撑进一步增强,所以煤制甲醇价格涨幅明显扩大,并于10月份创下3297.19元的较高水平。11-12月份,随着上游煤炭供应提升、价格稳步下降,煤制甲醇价格显著回落。12月份煤制甲醇平均交易价格为2156.51元/吨,与年初相比上涨11.12%。

(六)煤制合成氨

2021年,全区煤制合成氨平均交易价格为3527.36元/吨,同比上涨43.38%。

煤制合成氨价格走势

2021年,煤制合成氨价格总体呈“平-涨-降”的波动走势。1-3月份,煤制合成氨市场供需平衡,价格维持在3000元/吨附近平稳运行。4-8月份,合成氨市场需求逐渐走强,下游企业采购积极;同时,生产企业检修较多,煤制合成氨市场供应偏紧;另外,随着上游原料价格的持续上涨,煤制合成氨成本支撑逐渐走强,以上因素共同推动煤制合成氨价格小幅上行。9月份,受环保检查影响合成氨下游企业开工率走低,市场供需两弱,煤制合成氨价格小幅回落。10月份,在下游企业集中生产提振作用下,国内合成氨市场需求提升,同时叠加印度尿素招标利好支撑,煤制合成氨价格再次走强。11-12月份,合成氨市场需求总体偏弱,且随着上游原料价格的持续下降,合成氨成本支撑逐渐减弱,上述因素共同推动煤制合成氨价格小幅回落。12月份煤制合成氨平均交易价格为3511.31元/吨,与年初相比上涨14.72%。

(七)煤制尿素

2021年,全区煤制尿素平均交易价格为2238.04元/吨,同比上涨42.66%。

煤制尿素价格走势

2021年,煤制尿素价格呈“先涨后降”的波动态势。1-7月份,受国内尿素市场供应偏紧及国际尿素市场行情坚挺等影响,煤制尿素价格波动上行,特别是5-7月份,尿素农业、工业需求均处旺季,下游企业采购积极,煤制尿素价格涨幅较为明显;8-10月份,虽然国内尿素市场需求逐渐走弱,但是先后受河南暴雨、山西水患以及尿素装置集中检修等影响尿素市场供应量有所减少,同时,尿素成本端支撑较强,且印度招标利好国内尿素市场,多重因素共同推动煤制尿素价格继续波动上行。11-12月份,尿素市场需求处于淡季,且上游成本支撑显著回落,煤制尿素价格高位回落。12月份煤制尿素平均交易价格为2271.88元/吨,与年初相比上涨31.82%。

三、煤化工产品价格后期走势预测

首先,2021年四季度,随着国内保供稳价、助企纾困政策效果持续显现,上游煤炭供应回稳,价格显著回落,煤化工行业成本压力逐渐减弱,利润结构持续改善,各类煤化工产品市场供需结构好转,产品价格逐渐回归合理区间。2021年中央经济会议也强调,2022年经济工作要稳字当头、稳中求进,政策发力适当靠前,同时对大宗原材料保供稳价,增强产业链、供应链韧性提出更高要求。其次,2022年全球能源供应紧张问题预计缓解,同时,部分国家已采取收紧的货币政策,在高通胀压力下,美联储也将加快收紧货币流动性步伐,全球经济增速预计放缓,商品需求可能会受到一定抑制,大宗商品价格回落的可能性较大。再次,在“碳达峰、碳中和”背景下,现代煤化工行业面临日趋严格的环保要求,煤化工行业可能会面临供给侧改革、技术革新等挑战,不过长远看,“双碳”目标的提出及实现有利于节约原料、降低生产成本,进一步促进煤化工行业健康良好发展。

整体而言,2022年国内宏观氛围偏暖,国际大宗商品价格预计承压,且疫情及错综复杂的国际环境等不稳定、不确定因素依然会对煤化工行业带来一定影响。综合分析,2022年现代煤化工行业延续向好发展态势不会改变,产品价格重心继续下移的可能性较大,且价格波动幅度会明显收窄。

煤制甲醇 成本端看,国内甲醇市场主要以煤制为主,而煤炭又是煤制甲醇的主要原料,所以甲醇价格受煤炭价格影响较大。自煤炭保供稳价政策出台后,煤炭产量逐步提升,供应稳步增长,煤炭价格已显著回落,2022年煤炭保供政策将常态化推进,所以煤制甲醇成本支撑预计不强。供应端看,按目前形势判断,2022年甲醇装置开工率预计稳中有升,而且上半年新增产能将集中投放。进口端看,2021年受限气、飓风、检修等因素影响海外甲醇装置开工率一直不高,2022年,随着天然气价格的逐渐下降,海外装置开工率预计回升,同时,国内滞港问题将逐步解决,所以进口甲醇预计增加。需求端看,虽然CTO、MTO等新兴下游需求有增量预期,但是甲醛、醋酸等传统下游新增产能有限,且由于后期原油价格下降的可能性较大,一定程度上也会抑制二甲醚、MTBE装置的开工率,所以甲醇下游需求增量整体有限。综合分析,2022年甲醇市场供应宽松,预计价格呈稳中小幅波动态势,且上半年价格重心会进一步下移。

煤制PE、煤制PP 供应端看,随着原料价格的逐步回落,煤制PE、煤制PP企业利润预计好转,企业生产积极性较高;同时,2022年PE、PP产能仍处于高峰期,全年新增产能若能按期投放,供应预计宽松。另外,2022年海外新增产能也将加速推进,后期随着新冠肺炎疫情得到有效控制,海外PE、PP开工率将继续提升,目前北美地区PE库存已居高不下,后期向外输出的可能性较大,我国PE、PP进口货源充足。需求端看,四季度国内托底政策对PE、PP下游需求提振不大,整体表现平淡;同时,虽然全球经济正在逐步复苏,但是新冠变异病毒在一定程度上抑制了塑料制品的需求,所以后期经济复苏带来的PE需求增长空间预计有限。另外,按照历史数据,PE、PP价格与上游甲醇、煤炭价格均有较高的相关性,而2022年煤炭、甲醇价格均有回落预期。综合分析,2022年PE、PP供应充足,成本支撑偏弱,预计煤制PE、煤制PP价格重心将小幅下移。

煤制尿素、煤制合成氨 一方面,在国内保供稳价政策实施下,上游煤炭、天然气供应量稳步回升,价格逐渐回归合理区间,尿素、合成氨企业成本压力不断减小,生产积极性将进一步提升。目前来看,尿素、合成氨装置开工率及日产量均处于往年同期高位水平,后期在气头装置陆续复产,以及国家优先保障化肥供应环境下,预计国内尿素、合成氨供应充足。另一方面,2021年玉米等粮食价格普遍上涨使得农民、贸易商看好来年市场,预计2022年国内尿素、合成氨等农需较强。同时,近期下游三聚氰胺市场行情较好,企业利润可观,对尿素的需求量较大,后期在房地产、基建保持稳健发展背景下,预计三聚氰胺、人造板材等工业需求稳定。另外,由于我国是尿素生产大国,而印度是我国主要出口国之一,虽然出口总量会受到政策等不确定因素的影响,但是印度招标总的来说可以缓解国内农需淡季尿素、合成氨市场供应压力。综合判断,2022年国内尿素、合成氨市场供应充足,需求稳定,预计煤制尿素、煤制合成氨价格季节性合理波动,波动幅度会有所收窄。

(编辑:杜瑞 审校:张艳)

(编辑:杜瑞 审校:张艳)

如有任何疑问,请联系我们news@fwenergy.com或致电0351-4728541。

English

English